Contribution supplémentaire à l’apprentissage

La contribution supplémentaire à l’apprentissage (CSA) sera recouvrée par l’Urssaf ou la MSA en exercice décalé. La première collecte par l’Urssaf concernera l’exercice 2022, lors de la déclaration en DSN de mars 2023 (exigible le 5 ou 15 avril 2023).

Cette contribution supplémentaire à l'apprentissage (CSA) vise à encourager l'emploi d'alternants dans les grandes entreprises. Elle est due par les entreprises de plus de 250 employés.

1- Champs d’application :

La contribution supplémentaire à l'apprentissage (CSA) est due par les entreprises qui remplissent toutes les conditions suivantes :

- L'effectif doit être de 250 salariés et plus.

- Etre redevable de la taxe d'apprentissage (TA).

- Employer moins de 5 % de salariés (par rapport à l'effectif annuel moyen) appartenant à l'une des catégories suivantes : Titulaire d’un contrat d’apprentissage ou de professionnalisation, salarié dans sa première année d'embauche en CDI à la suite d'un contrat d'alternance, jeune bénéficiant d'une Cifre. (Cifre : Convention industrielle de formation par la recherche)

Cette contribution est progressive : moins l'entreprise emploie de jeunes en alternance par rapport à son effectif total, plus elle paie une contribution importante.

2- Base de Calcul

Comme pour la taxe d'apprentissage, la CSA est basée sur la masse salariale de l'année précédente.

3- Taux de contribution

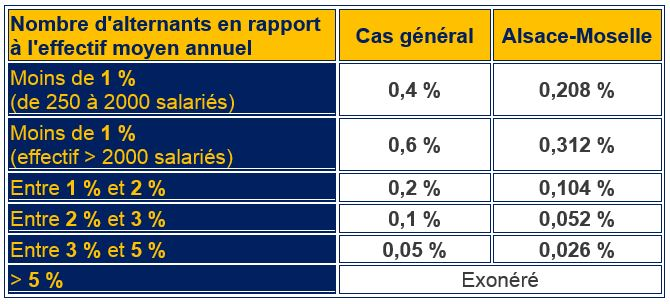

Le taux de contribution de la CSA est variable selon le pourcentage de contrats favorisant l'insertion professionnelle (CFIP) atteint au cours de l’année considérée et en fonction de la taille de l’entreprise.

4- Exonération

L'entreprise peut être exonérée de la contribution supplémentaire à l'apprentissage (CSA) si elle remplit les 2 conditions suivantes :

- Elle a au moins 3 % d'alternants (contrat d'apprentissage et contrat de professionnalisation) dans son effectif.

- Elle a augmenté d'au moins 10 % le nombre d'alternants par rapport à l'année précédente.

De plus, les entreprises qui cessent leur activité en cours d’année ne sont pas redevables de la CSA pour l’année de cessation d’activité. Par exemple, une entreprise qui cesse son activité en 2022 n'est pas redevable de la CSA en avril 2023.

5- Déclaration en DSN

La déclaration doit s’effectuer en montant.

La CSA sera déclarée sur un seul établissement de l’entreprise, le montant déclaré correspondant au montant dû pour l’ensemble de ses établissements :

- en rubrique et « Cotisation établissement – S21.G00.82 », en valeur « 079 – Contribution supplémentaire à l’apprentissage (CSA) » ;

- sur le CTP 998, en bloc « Cotisation agrégée - S21.G00.23.004. Ce CTP a un taux à 100 %, c’est le montant de la contribution supplémentaire à l’apprentissage qui doit être mentionné.

L’exonération des entreprises à la contribution supplémentaire à l’apprentissage doit être déclarée dans un bloc « Cotisation établissement - S21.G00.82 » portant le code de cotisation « 080 - Exonération de la contribution supplémentaire à l’apprentissage » avec une valeur mentionnée à zéro.