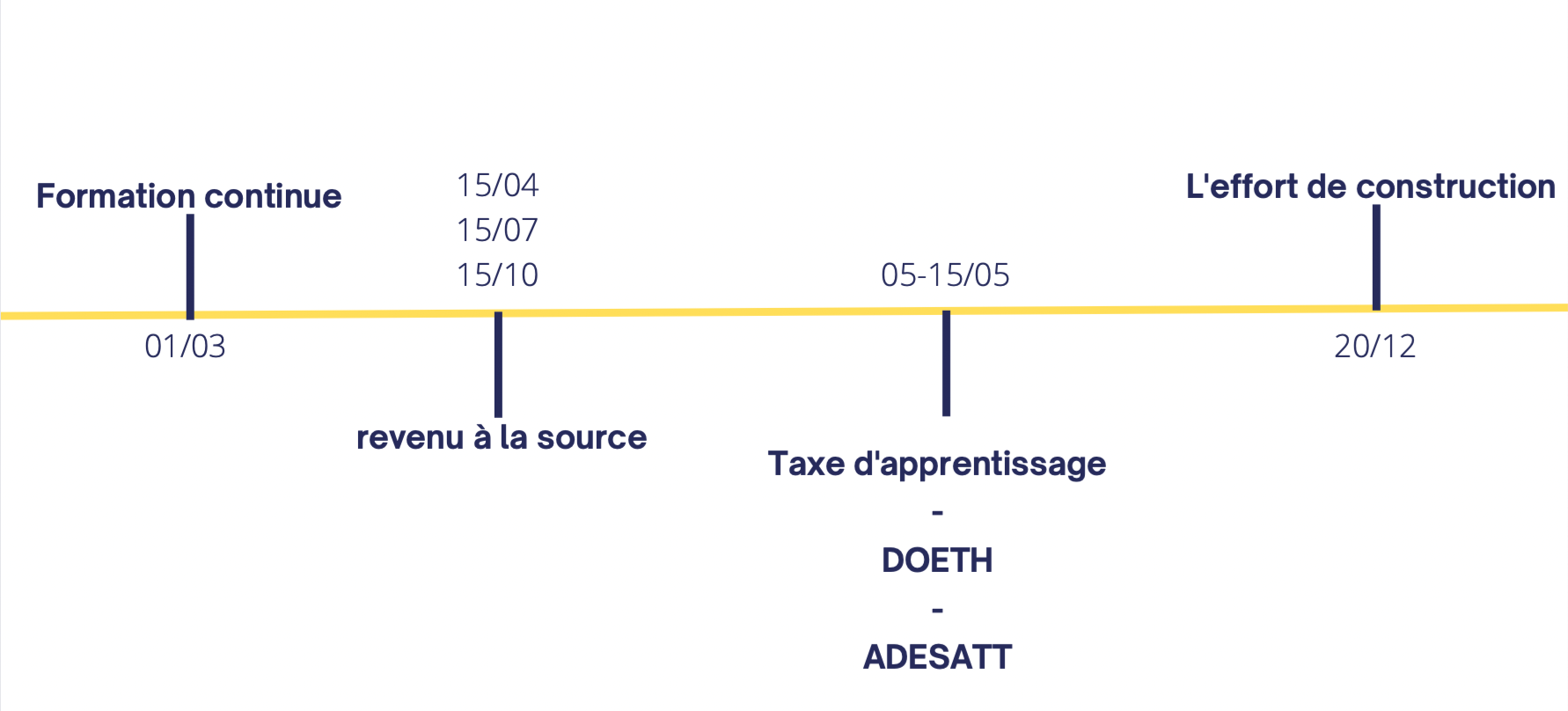

Calendrier des déclarations sociales 2023

FORMATION CONTINUE

Qu’est-ce que c’est ?

En complément des contributions légales Formation et Alternance versées désormais à l’Urssaf ou à la MSA, il est possible, pour les partenaires sociaux, de décider, par accord de branche, du versement de contributions conventionnelles complémentaires à la formation et/ou au dialogue social.

Ainsi, les OPCO restent les collecteurs et les contributions au titre de la masse salariale 2022 sont à verser avant le 1er mars 2023.

La contribution conventionnelle à la formation a pour objet le développement de la formation professionnelle : actions prioritaires pour les entreprises de la branche, accroissement des capacités de financement des actions de formation mises en place par les entreprises...

Comment déterminer l’effectif moyen et l’assiette de vos contributions ?

- Assiette de calcul de vos contributions

Elle se compose du montant des salaires bruts soumis aux cotisations de sécurité sociale et versée en 2022 selon la DSN, également appelée masse salariale (MS).

- L’effectif annuel moyen de votre entreprise

L’effectif annuel moyen 2022 de l’entreprise détermine le taux des contributions à verser auprès de l’OPCO concerné, au titre de la masse salariale 2022.

L’effectif mensuel comprend l’ensemble des salariés titulaires d’un contrat de travail le dernier jour de chaque mois, y compris les salariés absents tout en prenant en compte leur temps de travail.

Les mois au cours desquels aucun salarié n'est employé ne sont pas pris en compte.

Sont également habituellement exclus du calcul des effectifs, les bénéficiaires de contrats de travail de type particulier (contrat de professionnalisation ou d’apprentissage…).

Pour en savoir plus sur le calcul de l’effectif annuel : consulter le site de l'Urssaf.

TAXE D’APPRENTISSAGE

Qu’est-ce que c’est ?

La taxe d’apprentissage vise à favoriser un accès égal à l’apprentissage et contribue au financement d’actions visant au développement de l’apprentissage en question.

Celle-ci est constitué de deux parts :

- 1 part principal qui finance les formations pour apprentissage

- 1 solde qui finance le développement des formations initiales technologiques et professionnelles et l’insertion professionnelle.

Calculer le montant de la taxe d’apprentissage :

La taxe est calculée à partir de la masse salariale de l’année N-1 des entreprises.

Seuls les salaires des apprentis sont exonérés totalement pour un maximum de 10 apprentis.

Essentiellement :

Dans le cadre du transfert de la taxe d’apprentissage à l’Urssaf, les principaux changements sont les suivants :

- La déclaration de la taxe d’apprentissage se fait désormais en DSN

- La déclaration, de la part principale de la taxe d’apprentissage est désormais mensuelle

- Le solde de la taxe d’apprentissage est recouvré annuellement, en exercice décalé.

Date :

La première collecte de l’Urssaf concernera la masse salariale 2022, sur la DSN d’avril 2023 éligible le 05 ou 15 mai 2023

Lieu de la déclaration :

Une plateforme de répartition sera mise à disposition par la caisse des dépôts et consignation, ce qui vous permettra de designer les établissement destinataire au solde de la taxe d’apprentissage.

RETENUE À LA SOURCE

Qu’est-ce que c’est ?

Les salaires de « source française » des salariés domiciliés fiscalement en dehors du territoire Français est soumis à une retenue à la source des non-résidents fiscaux.

C’est le cas notamment des salariés frontaliers travaillant pour une entreprise française mais habitants en dehors de l’hexagone.

Ainsi, la retenue à la source est un prélèvement de l’impôt sur le revenu de la « source française », c’est à dire, issue d’une activité salariale exercée en France qu’elle que soit la domiciliation de l’entreprise, qu’elle soit Française ou étrangère.

Qui ?

Celle-ci concerne les non-résidents fiscaux qui perçoivent une rémunération de source française.

Cependant, l’employeur ne doit pas nécessairement être domicilié en France, il peut s’agir d’une entreprise étrangère dont l’activité est établie en France.

Comment ?

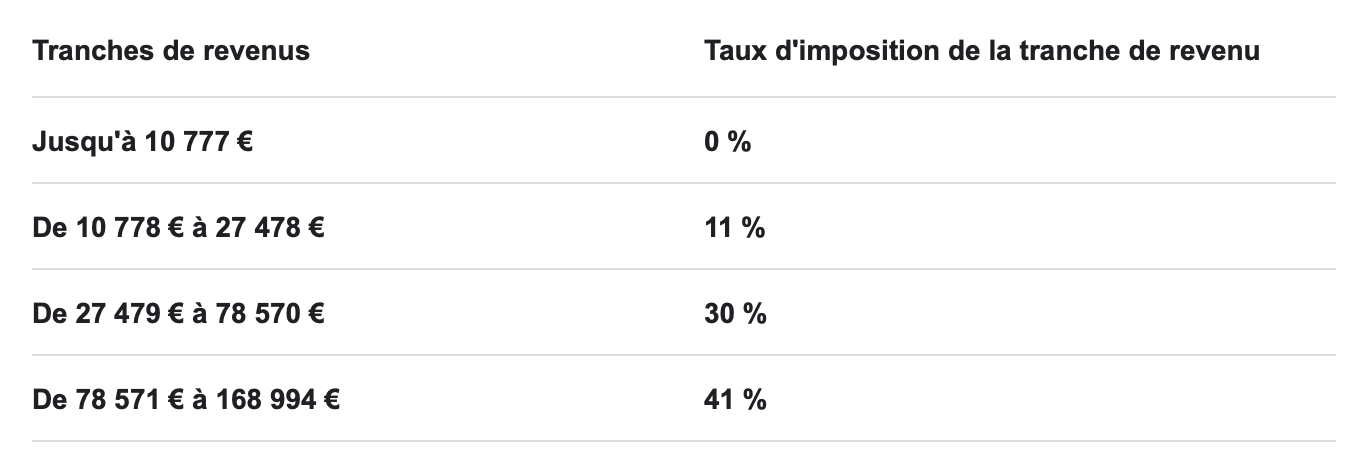

La retenue à la source est prélevée sur bulletin de paie du salarié » non-résident fiscal tous les mois. Le taux d’imposition est déterminé en fonction du salaire net imposable du salarié.

Paiement :

L’employeur doit verser le montant de retenu à la source avant le 15 du mois suivant le trimestre échu, payé au service des finances publiques du siège de l’employeur. Le versement doit obligatoirement être effectué par virement pour tout montant supérieur à 1500€.

Retenue à la source 2023 :

Tous les ans, le barème évolue.

Un nouveau barème s’applique pour les salaires versés à compter de janvier 2023.

Le Calcul :

Le barème de retenue à la source est calculé à partir du salaire net imposable diminué de la déduction de 10% pour frais professionnels.

ADESATT

Qu’est-ce que c’est ?

C’est l’Association D’études Et de Suivi de l’Aménagement du Temps de Travail, qui est une association en charge du dialogue social de la branche des bureaux techniques, des sociétés de conseil ou même des cabinets d’ingénieurs-conseils regroupant des partenaires sociaux.

Cette association a été créée par diverses fédérations comme :

-SYNTEC

-CINOV

-La CFDT

-CGC

Elle permet :

-La mise en place des textes conventionnels

-De réaliser des études et des enquêtes

-De sensibiliser et développer les salariés sur les dispositions conventionnelles et les actions menées par la branche

-De constituer des structures de réflexions, de conception, d’anticipation des dispositions conventionnelles applicables aux entreprises prévues dans le champ d’application.

Lieu de la déclaration :

Directement sur le site de l’ADESATT.

Date :

La date limite de paiement est fixée au 31 Mars 2023.

PARTICIPATION DE L’EMPLOYEUR À L’EFFORT DE CONSTRUCTION 1% LOGEMENT :

Qu’est-ce que c’est ?

La participation des employeurs à l’effort de construction (PEEC) appelé également : dispositif du 1% logement, est un investissement directement versé par les employeurs en faveur du logement des salariés. Cette obligation s’applique qu’elle que soit l’activité ou la forme juridique de l’entreprise.

La PEEC figure alors sur le bulletin de paie des salariés.

L’employeur doit payer le PEEC si l’entreprise remplit les conditions suivantes :

- 50 salariés ou plus

-Le nombre de salariés reste supérieur ou égal à 50 pendant 5 années consécutives

Le calcul :

Le calcul des investissements est basé sur le montant total des rémunérations imposables et des avantages en nature versés au personnel au cours de l’année N-1 (base de calcul des cotisations de sécurité sociale)

Les rémunérations imposables sont par exemple les salaires, les cotisations salariales, les primes, les gratifications, les indemnités…

Déclaration :

Tous les ans, l’employeur se doit de déclarer le montant de la participation due pour l’année précédentes, calculé sur les rémunérations versées au cours de l’année précédant celle pour laquelle les investissements doivent être réalisés.

Versement de la cotisation :

La cotisation est à verser à action logement avant le 20/12/2023.

DOETH :

Qu’est-ce que c’est ?

La Déclaration annuelle Obligatoire d’Emploi des Travailleurs Handicapés est un document de déclaration obligatoire d’emploi des travailleurs handicapés.

Il rassemble des informations concernant les actions menées par une entreprise en faveur de l’insertion professionnelle des personnes handicapées au cours de l’année écoulée (nombre de personnes handicapées dans les effectifs, de contrats de sous-traitance)

Qui ?

Toutes entreprises de droit privé, quel que soit son effectif, doit déclarer le nombre de travailleurs handicapés qu’elle emploie, même celles de moins de 20 salariés doivent faire une DOETH.

Les sociétés dépassant le seul effectif de 20 salariés entrent dans la catégorie des entreprises concernées qui ont l’obligation d’embaucher des personnes handicapées à la hauteur de 6% de leur effectif. De plus, elles doivent également déclarer annuellement le nombre d’emplois occupés par un travailleur handicapé.

Sans cette procédure ou du respect de l’obligation d’emploi de travailleurs handicapés (DOETH), l’employeur est tenu de verser une contribution de compensation.

Date :

Ainsi, au titre de l’obligation d’emploi de l’année 2022, la déclaration annuelle et le paiement de la contribution seront à réaliser auprès de l’Urssaf sur la DSN d’avril 2023 (exigible le 5 ou 15 mai 2023).